В России развита рыночная экономика, основанная на принципах предпринимательства, доступных каждому. Одной из форм экономической деятельности, является внесением собственных или заемных сбережений денег в проект с целью получения прибыли. Одним из способов осуществления капиталовложения являются вклады ИФ. Инвестирование представляет новую для страны разновидность экономической деятельности. Учреждения, осуществляющие коллективные инвестиции, вложение денег, называются инвестиционными фондами. Главной целью деятельности является сохранение сбережений граждан или юридических лиц для совместного инвестирования через покупку ценных бумаг. Благодаря тому, что покупка ценных бумаг осуществляет профессиональный участник рынка, риски снижаются.

Наряду с таким инструментом как банковские депозиты вложения в инвестиционный фонд (ИФ) является популярным инструментом сохранения и приумножения сбережений частных лиц. Первый ИФ создан в Бельгии с начала 19 века, постепенно инвестфонды развивались после второй мировой войны. Высока конкуренция с банковскими структурами и прочими финансовыми институтами. Большую популярность инвестфонды получили в Великобритании и Соединенных штатах.

Инвестиционный фонд — это организация, отвечающая за коллективные инвестиции. Имущественный комплекс без образования юридического лица. Общий капитал создается за счет общих средств участников ИФ. Обычно это акционерное общество или организация с долевой собственностью.

Основными функциями ИФ являются: сохранение, увеличение вложенных сбережений, эффективное управление финансовыми ресурсами, снижение рисков за счет вложения средств индивидуальных инвесторов в разные инструменты финансового рынка.

ИФ привлекает и объединяет деньги инвесторов для будущего вложения их в недвижимость, антикварные вещи, ценные бумаги. Компания увеличивает стоимость активов, вложений, произведенных каждым инвестором.

Деятельность ИФ регламентируется международными актами: Законом об инвестиционных компаниях, о ценных бумагах. Главный ФЗ No 156 «Об инвестиционных фондах».

Схема деятельности ИФ:

- Каждый участник вносит сумму в общую кассу.

- Средства вкладываются в различные финансовые проекты.

- Итоговый финансовый результат распределяется между членами инвестиционной компании по долям.

Для приумножения стоимости имущество ИФ приобретается, реализуется и переводится. Этим занимаются специалисты — профессиональные инвесторы. Существуют фонды, управление активами которых происходит автоматически. Клиенты получают часть от полученной прибыли. ИФ получает прибыль от оплаты за оказываемые услуги. Человек-инвестор в управлении не принимает участия, но может знакомиться с отчетностью ИФ, может оценивать эффективность деятельности.

Каждая компания регистрируется Федеральной службой по финансовым рынкам. Пай существует не на документальной основе. Свидетельством приобретения пая является выписка из реестра. Имущество ИФ учитывается, и храниться в специальных депозитариях. Спокойствие инвестора, сохранность средств гарантируют три лицензированные компании: управляющая фирма, регистратор, депозитарий.

Типы ИФ:

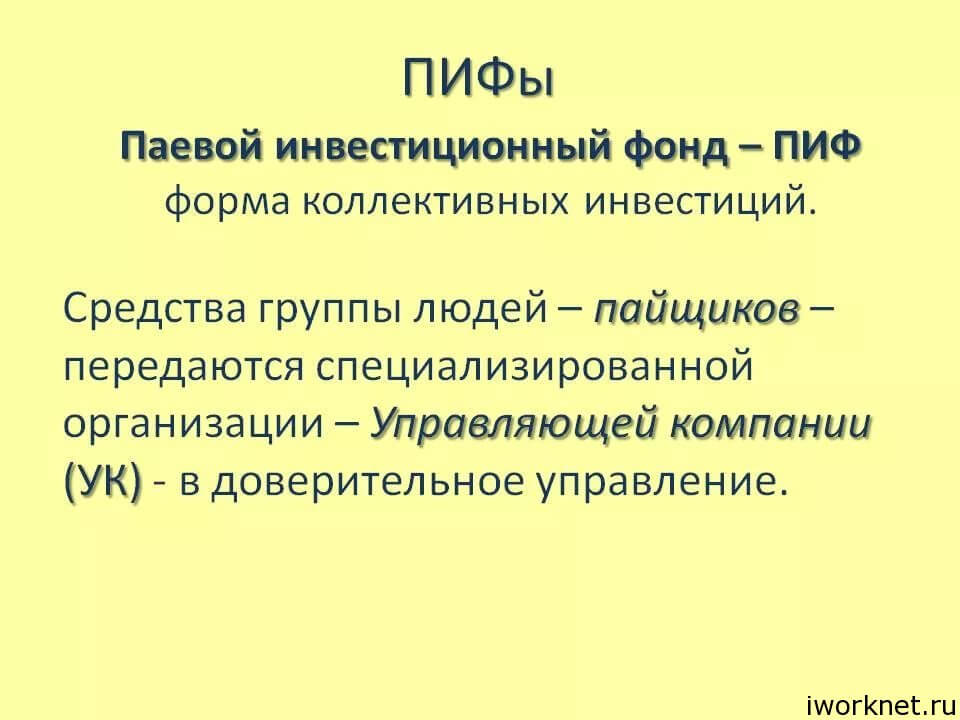

- Паевой (ПИФ). Совместное капиталовложение.

- Инвестиционный фонд России. ИФ государства для софинансирования инвестиционных проектов.

- Взаимный.

- Хеджевый. Частный ИФ, не ограниченный нормативным регулированием, во главе стоит профессиональный управляющий.

- Торгуемый на бирже.

- Чековый.

- Открыты.

- Закрытый.

- Смешанный.

- Акционерный.

- Интервальный.

Имущество ПИФ является общим, распределяется между вкладчиками паями. Пай представляет собой часть вложенных средств, право собственности на итоговый финансовый результат от капиталовложений. Паем бывают ценные бумаги, суть ПИФА заключается в том, что коллектив вкладывает деньги в конкретный проект.

Основные направления:

- Операции с акциями, облигациями.

- Выдача займов.

- Открытие депозитов.

- Операции с недвижимым имуществом.

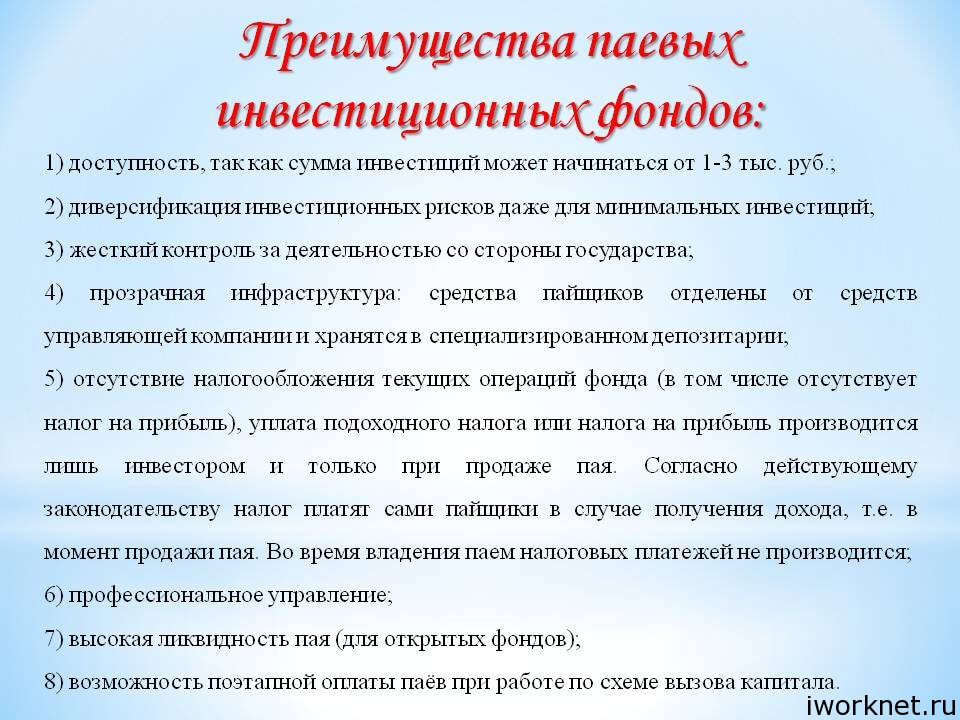

ПИФы привлекают инвесторов тем, что первоначальная сумма вложения может быть небольшой. Риски распределены между всеми участниками, а это снижает вероятность потери прибыли и вложенных денег.

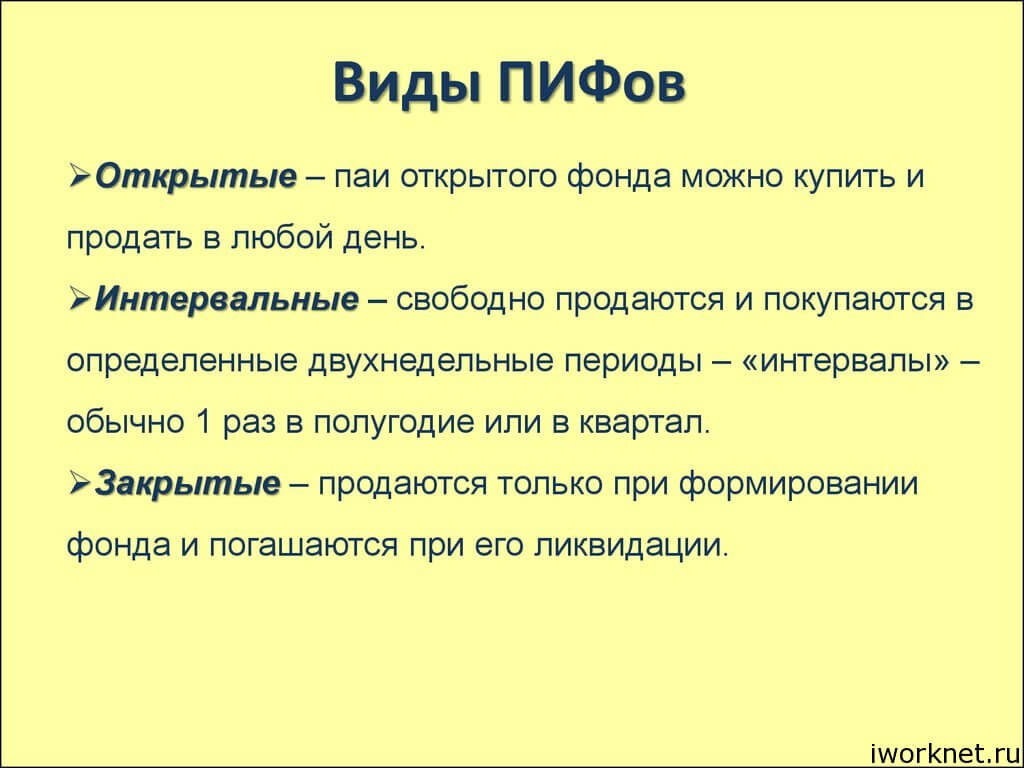

ПИФы различаются по виду деятельности:

- Биржевые. Участвуют в торгах на бирже.

- Открытые. Инвестор вправе требовать погашения всех паев когда угодно.

- Закрытые. До окончания срока действия договора участник не может его прекратить.

- Венчурные. Средства вкладываются в инновации, передовые технологии.

- Интервальные. Согласно правилам доверительного управления деньги изымаются.

Участники паевого ИФ взаимодействуют с управляющей компанией на основании договора доверительного управления. Максимальный период действия договора составляет 15 лет. Управляющая компания по этому документу покупает акции, облигации или прочие активы. Доверительному управляющему не передается право собственности на деньги или имущество участников, он ими только управляет и получает комиссию.

Важно рассчитывать свои возможности и сделать правильный выбор вложения. Выбирая венчурный бизнес, инвестиции требуются серьезные, а окупаемость ожидается долгое время — не менее пяти-десяти лет. Такое капиталовложение обладает высоким уровнем опасности, но существует параллельная возможность получить крупный доход. Технологии не стоят на месте, востребованы и эта перспектива растет ежегодно.

Инвестиционный фонд России является одной из разновидностей ИФ. Компания является государственной, производит операции софинансирования различных проектов. Взаимный ИФ распределяет свои акции между участниками. Ценные бумаги обычно доступные, недорогие, поэтому число инвесторов увеличивается. В такие ИФ можно вложить небольшие суммы, потому что риск убытков снижен за счет большого количества вкладчиков.

Хеджевый ПИФ не популярен у россиян. Его главной направленностью является получение максимальной прибыли от капиталовложений за счет больших вкладов. Нормативная база не поддерживает такие вложения и не регулирует их деятельность.

Следующей разновидностью паевого ИФ является чековый ПИФ, появившийся на переходном этапе развития страны, когда экономика переходила от планового к рыночному типу. Имущество от государства переходило в частные руки.

ПИФЫ, торгуемые на бирже зависят от оборачиваемости акций и активности торговцев. Итоговый финансовый результат, прибыль и сохранение капитала зависит от правильно выбранного ИФ. Участник должен определиться с целью капиталовложений.

На первом этапе определяются с суммой и периодом инвестирования. Чем меньше капиталовложения, тем уже круг вариантов выбора деятельности. В разных типах ИФ период оборота отличается.

Инвестиции в недвижимость являются долгосрочным вложением, акции — оборачиваемость быстрее, но и риски выше. Следующим шагом будет выбор подходящего типа ИФ. При отсутствии опыта и навыков работы с финансами рекомендуется выбирать открытый тип ИФ, в котором высока ликвидность паевых долей. Инвестор выводит из оборота свои вложенные деньги.

Если участник ИФ имеет опыт, соотносит риск и потенциальный доход, можно использовать другие инструменты. Важно правильно выбрать управляющего, можно самостоятельно контролировать капиталовложения, выбирая активный вклад. В любое время вносятся и выводятся средства, совершаются любые действия для достижения максимального итогового результата.

Рейтинги официально публикуются во многих сетях Интернет на разных ресурсах. Можно заранее изучить показатели и сравнить информацию. Авторитетные страницы принадлежат финансовым ведомствам и госорганам.

Проанализировав информацию, можно посоветоваться с опытными инвесторами, изучить форумы интернета. Нужно выбирать стабильный и известный ИФ.

Факторы выбора ИФ:

- Время существования.

- Предоставление льгот, скидок для пайщиков.

- Уровень доходности.

- Минимальный взнос.

- Условия обмена, реализации доли.

Вложение в фонд будет интересно людям, имеющим свободные средства в распоряжении. У таких участников отсутствуют действующие кредиты, долги, им интересен фондовый рынок.

Во время посещения управляющей компании участник заполняет заявку. Для приобретения пая потребуется паспорт и деньги. Когда инвестирование осуществляется через ПИФ, участник посещает банк или его отделение.

Рейтинг лидирующих ИФ отдает предпочтение облигационным институтам, имеющих фиксированную цену за долю капитала в отличие от акционерных компаний.

Среди большого многообразия выделяют разные фонды, занимающие лидирующие позиции рейтинга. ИФ «Финам» предлагает брокерские услуги по управлению капиталом, минимальная ставка составляет 18 %.

Стабильная, крупная фирма «Телетрейд» известна на рынке бирж более 20 лет. Специализируется на инвестировании Форекс, можно пассивно вкладывать средства в торги. БКС Брокер оказывает профессиональную помощь управления финансовыми активами. Компания считается лидером по оборотному капиталу. FinPro специализируется на капиталовложениях в недвижимое имущество. Каждому вкладчику предоставляется инвестиционный план.

СоцАгроФинанс вкладывает деньги в драгоценные металлы и полезные ископаемые, реализует драгоценности. Adfincom считается членом Швейцарско-российской бизнес ассоциации, вкладывают деньги в ценные бумаги. Организацией открытого типа считается ВТБ Капитал. Для начала инвестиционной деятельности достаточно вложить 5 тыс.р.

Газпромбанк инвестирует активы в акции, облигации, Сбербанк Электроэнергетика — это открытый ПИФ, большая доля процентов денег вкладывается в акции энергокомпаний, минимум 15 тыс.р.

Действует несколько сотен разных инвестфондов по стране, отличающиеся структурой управления и доходностью. Некоторые могут удаленно инвестировать деньги или выводить их на счета.

Несмотря на рейтинги, положительные отзывы и рекомендации, существуют фонды, недобросовестно осуществляющие свою деятельность. Имеются отличительные особенности мошенников. Инвестиции всегда будут рискованным делом, даже профессионалы не могут спрогнозировать будущее состояние рынка, а значит обещать конкретный процент дохода. Подобные предложения должны насторожить потенциального участника.

Не стоит верить людям, обещающим высокую прибыльность, уникальные суммы после инвестирования. Любое капиталовложение не обходится без убытков, но это оговаривается на этапе составления договора или раньше. При отсутствии такового, потенциального инвестора пытаются убедить во всех преимуществах фиксированной доходности. Ответственность компании устанавливается на бумаге — договоре.

Когда внесение пая предлагается осуществить срочно, это является стопроцентным мошенничеством. Психологически воздействие осуществлялось на человека, а фразы о последнем шансе еще больше усиливают воздействие на подсознание. Не стоит молниеносно совершать необдуманные действия.

Когда условия капиталовложения сформулированы нечетко, имеются непонятные понятия, формулировки договора или устного изложения управляющего. Должно быть больше конкретных фраз и тезисов.

Потенциальный инвестор должен быть бдительным и понимать схемы обмана, если они уже повторялись давно. Часто мошенники используют рассказы о сверх технологиях, убеждают инвестора в уникальности и отсутствии риска, предлагают вложить деньги в несуществующий проект или тот, которого никто не видел и не слышал о нем.

Управляющий, который хвастается собственными успехами и побуждает к действиям для такой же безбедной жизни, является мошенником практически всегда. Следует избегать брокерских схем. Смысл состоит в том, что с управляющей компанией заключается договор об оказании услуг брокера. Средства переданы по документам, инвестор распоряжается счетами и несет ответственность.

Инвестфонды финансируют строительство жилых домов, возведение коммерческой недвижимости, ее последующее использование, предоставление услуг по получению жилья в ипотеку.

Вопрос об инвестициях зависит от государственной экономики. По стране наблюдается низкий рейтинг хэдж-фондов, а частные инвестфонды были популярными. Фонды в России многозадачные, а процесс капиталовложений ведется без ограничений.

Чистая прибыль от облигаций меньше, чем от акций, такой вид вложения в фонды сокращает риски дольщиков. Ресурсы облигаций делятся на подвиды: Федеральный, муниципальный, корпоративный. ИФ получает прибыль от вложений в строительную и эксплуатационную сферу. Управленцы, менеджеры должны профессионально проводить мониторинг рынков, выполнять свою работу предельно быстро, выгодно для дольщиков.

Внутри кооператива, созданного за счет привлечения инвестиций, создается защищенность средств вкладчиков на уровне государства. Проект инвестиций, собирая деньги с дольщиков, вкладывает их в развитие бизнеса.

Работу профессиональные ресурсы выполняют прозрачно, так как требования к организации и ведению процесса ограничиваются законодательными нормами и устремлены на клиентоориентированность. Во внимание принимаются: степень риска, создание ИФ и период ведения деятельности, минимальный порог суммы для покупки доли, наличие льгот и акций для дольщиков. Общая сумма привлеченного капитала, уровень доходности также влияет.

Компании, аккумулирующие капитал граждан и компаний представляют собой инвестфонды. Капиталом управляет специальный менеджер, грамотно распределяющий в последствии средства каждого пайщика. Инвестфонд перераспределяет деньги участников для создания доходного инвестиционного портфеля. Управленцы — опытные специалисты, прекрасно понимающие рынок, умеющие спланировать или спрогнозировать ситуацию.